Les meilleurs courtiers pour investir dans les ETF

| 📈 Meilleur courtier ETF en France | eToro |

|---|---|

| 💹 Meilleur courtier ETF avec une large gamme d'instruments | Naga |

| 💼 Meilleur courtier en ETF sans commission | Freedom 24 |

| 🧭 Meilleur courtier ETF avec une large gamme d'ETFs | Trade Republic |

| ⛏️ Meilleur courtier ETF forex (PAMM) | AvaTrade |

| 🛡 Meilleur courtier ETF pour les débutants | eToro |

Avantages des ETF

- Les actions des ETF présentent un risque moindre en raison de la diversification.

- Les ETF sont plus faciles à investir que les actions au comptant.

- Les ETF sont faciles à acheter et à vendre sur le marché secondaire

Inconvénients des ETF

- Les fonds ETF facturent des frais de gestion.

- Les parts d'ETF ne génèrent pas de dividende.

- Il existe un risque de baisse locale de la valeur des ETF.

Qu'est-ce qu'un ETF ?

Les fonds négociés en bourse, ou ETF c’est quoi? Ce sont des fonds négociés en bourse qui collectent des fonds auprès des investisseurs en émettant leurs actions. Les ETF, par l'intermédiaire d'un courtier, investissent les fonds collectés dans un portefeuille d'actions ayant un indice de référence.

Un indice, comme l'indique le courtier, est un certain indicateur de la valeur d'un portefeuille d'actions de plusieurs entreprises unies par un paramètre commun. Cet indicateur est calculé mathématiquement et permet de comprendre si les actions de cette catégorie d'entreprises sont généralement à la hausse ou à la baisse.

En se basant sur ETF trading definition, ils réinvestissent le capital obtenu par la vente d'actions dans un portefeuille d'actions, qui reproduit la performance de différents indices. Par exemple, par l'intermédiaire d'un broker, ils peuvent investir dans des actions incluses dans l'indice S&P 500. Cela leur permet de diversifier leurs investissements et d'assurer la croissance de leurs actions grâce à celle de l'indice.

En résumé, investir avec des brokers dans des actions d'ETF revient à investir dans les actions de toutes les entreprises incluses dans l'indice que le ETFs fonds réplique en. Cela permet de réaliser un investissement sûr sans avoir à se préoccuper des détails, puisque les ETF sont indexés et que l'indice augmente progressivement en moyenne.

Les meilleurs courtiers en ETF

Parmi les meilleurs brokers en ETF, ceux cités ci-dessous se distinguent par leur fiabilité, leur site et la variété des options qu'ils offrent pour investir.

|

eToro |

Trade Republic |

Naga |

Freedom 24 |

AvaTrade |

|

|---|---|---|---|---|---|

| Commission ETF | 0 | 0 | 0,10% du montant total trader | À partir de : 0,008 €/$ par action* | 0 |

| Fondation | 2007 | 2015 | 2015 | 2008 | 2006 |

| ETF disponibles | 317 | +1500 | +1000 | +1,500 | 5 |

| Dépôt minimal | 50€ | 1€ | 250€ | 0€/$ | 100€ |

| Types de ETF | SPDR S&P 500, Invesco QQQ, Global X Uranium, Vanguard, etc. | S&P 500, MSCI World USD, DAX EUR, Global Clean Energy, etc. | CFDs sur ETFs | ETF d'iShares, Vanguard, BlackRock, etc. | S&P 500 VIX, Market Vectors, TR Golds, Miners, etc. |

| Plateformes | Webtrader eToro, eToro mobile | WebTrader, application pour iOS et Android | MT4, MT5, Webtrader, application mobile | Webtrader, application mobile | WebTrader, MetaTrader 4, MetaTrader 5 |

| eToro Review | Trade Republic Review | Naga Review | Freedom 24 Review | AvaTrade Review |

Comparaison de popularité des courtiers sur Google

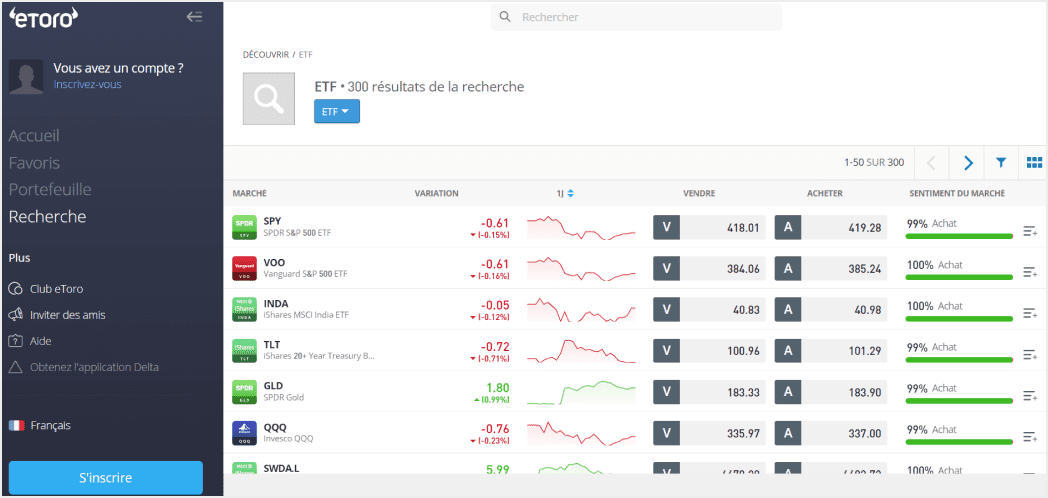

Meilleur courtier pour ETF : eToro

Ce broker se distingue comme l'une des plateformes pour investir dans les ETF en ligne, car il jouit d'une grande popularité dans le monde depuis 2007. En fait, eToro ne prélève aucune commission sur les ETF et les actions, et dispose de plus de 300 actifs à investir sur son site Web.

Avantages de eToro

- eToro permet de négocier sans commission sur de nombreux actifs.

- Les ETF peuvent être négociés sans commission.

- Ce broker ETF propose jusqu'à 264 types populaires.

- eToro offre à ses clients un compte demo gratuit.

Inconvénients de eToro

- Il existe un risque de copier le compte d'un trader et de ne pas réussir.

- Certains frais non liés à la négociation sont très élevés.

Exemple d'application mobile du courtier eToro

eToro ReviewCourtier fiable pour le trading d'ETF : Trade Republic

Ce courtier se reconnaît comme l'un des meilleurs brokers pour investir dans les ETF, car sa fiabilité garantit son sérieux. Il dispose de plus de 1500 actifs différents pour investir dans les ETF et ne facture aucune commission pour ce type d'opérations.

Avantages de Trade Republic

- Le broker prélève des commissions peu élevées.

- Transparence et fiabilité de son site web.

- Grande variété d'actifs disponibles pour investir dans les ETF.

Inconvénients de Trade Republic

- Peu de marchés à négocier.

- Interface moyennement avancée.

- Il ne dispose pas de ses propres fonds d'investissement.

Naga, 1 000 actifs et instruments disponibles pour le trading

Naga est un courtier bien connu qui offre un accès à plus de 1 000 actifs et instruments dans le monde, y compris des actions réelles, CFD et des ETF. En effet, le broker Naga permet aux traders d'acheter des ETF et de les vendre facilement avec un large éventail d'options parmi lesquelles choisir à travers leurs différentes plateformes.

Avantages de Naga

- Naga facture des commissions relativement faibles sur les transactions ETF

- Large choix de ressources et outils pédagogiques pour trader

- La fonction de trading social est disponible

Inconvénients de Naga

- Support client limité

- Pas disponible dans tous les pays

Freedom 24, une large gamme d'options et sans commissions

Freedom 24 en tant que best broker ETF en ligne, donne à ses clients l'accès à plus de 1 000 000 d'instruments de trading, dont 35 000 actions, 3 500 ETF y compris les ETF CFD et plus. Ainsi, Le site du courtage fournit des options fiables pour ceux qui cherchent à investir dans des ETF, en particulier pour ceux qui préfèrent une large gamme d'options et un site facile à utiliser.

Avantages de Freedom 24

- Trading sans commissions

- Site conviviale et facile à utiliser

- Outils de trading avancés

Inconvénients de Freedom 24

- Support client limité au courrier électronique et au chat uniquement

- Outils de recherche limités

AvaTrade est spécialisé dans le trading ETF

Si vous avez besoin d'une ETF plateforme avec un large choix d’instruments pour trader, AvaTrade est l'un des meilleurs brokers ETF. Fondé en 2006, le courtier est spécialisé dans la négociation de contrat de différence. Bien qu'il propose peu d'ETF, il offre un service de qualité avec la possibilité d'obtenir d'excellents retours sur investissement.

Avantages de AvaTrade

- AvaTrade propose une grande variété de comptes.

- Le broker a un spread fixe de 0,9 pips sur les devises.

- Il dispose d'une bonne sélection de trading social et de copy trading.

Inconvénients de AvaTrade

- AvaTrade facture des frais d'inactivité assez élevés.

- Ses actifs sont limités.

Comment investir dans des ETF par l'intermédiaire de courtiers ?

Pour investir efficacement dans des ETF, il est important de suivre certaines étapes :

- Ouvrez un compte sur le site du courtier en utilisant les outils en ligne qu'ils proposent.

- Sélectionnez les ETF qui vous offrent les meilleures options selon vos objectifs d'investissement.

- Établissez le plan d'épargne le plus adapté à vos capacités financières.

- Caractérisez les options d'investissement en fonction du plan d'épargne que vous avez choisi.

- Suivez le plan d'épargne choisi en fonction de l'effet de coût moyen nécessaire ou recommandé pour votre investissement.

Comment négocier des ETF avec des brokers

Lorsque vous utilisez un ETF site pour trader via un broker, vous devez prendre en compte ETF definition et certains aspects tels que les lots qui sont liés à l'ensemble des unités de tout type d'actifs ou d'instruments financiers qui sont négociés sur l'un des marchés existants, qu'il s'agisse d'un groupe d'options, d'actions ou de devises. En outre, pour savoir comment acheter des ETF, il est important d'estimer le prix de vente ou d'achat d'un certain courtier en ligne d'ETF, qui est déterminé au moment de l'opération et influencé par la performance accumulée des actions qui le composent. Enfin, il convient de tenir compte de la clôture de l'investissement.

Exemple de négociation d'ETF

En faisant appel à son broker de confiance, P. Paz investit 10 000 dollars. L'indice sélectif du marché boursier ETF France, Santander, représente 20 % de l'indice total, Telefónica 14 %, Inditex 12 %, BBVA 11 %, Iberdrola 8 % jusqu'à la valeur de 35. 000, ce qui se traduit par l'achat d'actions de l'ETF, d'une valeur de comparatif ETF de 10 000, équivalant à l'investissement de 2 000 (20 %) actions Santander, 1 400 (14 %) actions Telefónica, 1 200 (12 %) actions Inditex, 1 100 (11 %) actions BBVA.

Fiscalité et commissions des ETF en France

En France, les ETF (Exchange Traded Funds) sont soumis à un taux d'imposition forfaitaire de 30%, dont 17,2% pour les cotisations sociales et 12,8% pour l'impôt sur le revenu. Cependant, les investisseurs peuvent être en mesure de réduire leur charge fiscale en utilisant des emballages fiscalement avantageux tels que le PEA (Plan d'Epargne en Actions) ou l'Assurance Vie.

En termes de commissions, les ETF peuvent facturer des frais de gestion, qui varient généralement de 0,05 % à 0,8 % de l'investissement total. Certains ETF brokers peuvent également facturer des frais de transaction, des frais de garde ou d'autres frais administratifs associés au courtage.

Quels sont les risques d'un broker en ETF ?

- Le risque d'un capital est donné par la valeur des actifs dans lesquels ils sont investis et les rendements varient car il n'y a pas de garantie du capital initial investi.

- Le risque fiscal, causé par les impôts, a un impact sur la performance.

- Le risque de change est le résultat des prix internationaux déterminés par le courtier ETF dans la monnaie locale.

- Le risque de liquidité, s'il est faible, se traduit par des frais de transaction plus élevés.

Comment réduire les risques d'investissement ?

- La diversification des investissements dans les ETF via un courtier signifie qu'en possédant différents indices dans un portefeuille, la baisse de l'un d'entre eux sera compensée par la performance des autres, réduisant ainsi la probabilité de perte.

- Les ETF obligataires investissent les fonds collectés dans des obligations, et comme les obligations garantissent un paiement d'intérêt fixe (étant une forme de prêt), les ETF obligataires sont plus susceptibles de réaliser des bénéfices.

- Par conséquent, il sera optimal de comparer et de constituer un portefeuille composé de plusieurs top ETF, qu'ils soient indiciels ou obligataires, et de bien comprendre ETF effet de levier, afin de réduire considérablement les risques et d'augmenter la probabilité de rendement sur le long terme.

Quelle est la différence entre les actions et les ETF ?

Les actions que vous trouvez auprès d'un broker représentent un moyen de lever des fonds qui nécessite un certain partenariat commercial ; par conséquent, le coût d'une action est difficile à prévoir, ce qui génère une certaine instabilité de comparaison. D'après ETF définition, ce sont des actions d'un fonds et leur prix est plus stable sur le marché financier, car il suit l'indice du portefeuille d'actions dans lequel l'ETF est investi.

Par conséquent, la négociation d'actions individuelles de sociétés convient davantage aux traders et aux investisseurs expérimentés qui sont prêts à se plonger dans l'étude des actions pour créer un portefeuille stable à l'aide de courtiers. Les ETF conviennent davantage aux investissements passifs à long terme et aux personnes qui ne sont pas prêtes à investir dans ce temps supplémentaire.

Quelle est la différence entre les ETF actifs et passifs et les fonds indiciels ?

Il n'est pas très compliqué de différencier les ETF actifs des ETF passifs ou des fonds indiciels, car les ETF actifs disposent d'un ensemble de gestionnaires qui, dans la plupart des cas, utilisent des stratégies d'investissement efficaces générant d'excellents rendements. En revanche, les ETF passifs se limitent à répliquer l'indice. Les fonds indiciels proposés par un top ETF broker se distinguent par le fait qu'ils ne sont pas négociés sous forme d'actions, outre le fait que la liquidité est plus faible, ainsi que les commissions.

Paramètres clés pour choisir la meilleure société de courtage d'ETF

Pour choisir le courtier le plus fiable sur une plateforme ETF, il convient de suivre les recommandations suivantes :

- Renseignez-vous sur les meilleurs brokers en ETF, les plus solides et les plus fiables, sur leur réglementation et sur les possibilités qu'ils offrent sur le marché.

- Un meilleur broker ETF prend en compte les types de comptes pris en charge, les informations présentées doivent être disponibles en temps réel et avec des outils graphiques adéquats.

- Un bon broker ETF trading ne doit pas avoir recours à des pratiques telles que les "Snipers" ou les "Hunters", ne doit pas prélever de commissions excessives et doit disposer d'un bon service clientèle tout en respectant les commissions offertes.

Les meilleurs ETF dans lesquels investir

Si vous recherchez le meilleur ETF 2021, les plus recommandés à trader les ETF par l'intermédiaire d'un courtier sont :

- iShares, une filiale de Blackrock qui commercialise des ETF.

- Vanguard, le plus grand gestionnaire de fonds communs de placement au monde et le deuxième plus grand fournisseur d'ETF.

- SPDR, un groupe des meilleurs ETF 2021 dans lesquels il est intéressant d'investir et une marque déposée.

- Amundi, société française pour beaucoup comme le meilleur ETF broker. C'est le plus grand gestionnaire de fonds européen et l'un des plus importants en termes de fonds gérés passivement.

Les ETF peuvent répliquer les actifs qui les composent de différentes manières et sont appelés différemment selon la façon dont ils répliquent l'actif :

- ETF physique : par l'intermédiaire d'un courtier, il achète physiquement les actions qui composent l'ETF, de sorte que le résultat de l'ETF est très proche du comportement des entreprises.

- ETF d'échantillonnage : seules certaines ETF ou action sont achetées, ce qui peut entraîner des variations par rapport au comportement des entreprises.

- ETF synthétique : il utilise des produits financiers dérivés au lieu d'actions physiques pour composer l'ETF.

Commissions lors de la négociation d'ETF sur crypto-monnaies

Commission d'achat et de vente : c'est l'une des grandes inconnues et la principale cause des stratégies d'investissement périodiques ou systématiques, les ETF n'ayant pas les mêmes avantages que les fonds.

Pour comprendre c’est quoi, il s'agit d'une commission que le broker applique sur chaque achat et vente effectués sur l'ETF.

Elle comprend également la commission de courtage ETF ainsi que les frais facturés par la bourse et par iberclear, bien que la plupart des brokers ne ventilent pas ces dépenses.

Toutefois, certains brokers ne facturent rien pour cette commission, comme nous le verrons plus loin.

Frais de gestion : leur structure est similaire à celle des fonds communs de placement.

Il s'agit d'une commission implicite du courtier qui sera déjà reflétée dans la valeur nette d'inventaire, c'est-à-dire que la partie proportionnelle de la commission annuelle est déduite de la valeur nette d'inventaire de chaque jour.

En fonction de la liquidité du marché et de l'indice à répliquer, cette commission peut varier de 0,10 % à 0,90 %.

- Commission pour dividendes : certains ETF peuvent également être de distribution et les courtiers peuvent nous facturer la réception de ces dividendes.

- Frais de maintenance : certains brokers facturent un supplément semestriel ou annuel si vous gardez votre compte ETF inactif. Cela est dû à l'administration informatisée des actions et des titres. Par exemple : gestion de la perception des dividendes, primes de participation aux réunions, échange de titres, informations sur le portefeuille.

- La marge : Bien qu'il ne s'agisse pas d'une commission directe du broker, vous devez savoir que de nombreux ETF ne sont pas liquides et que les différences de prix entre l'offre et la demande sont assez importantes, en particulier les jours de forte hausse ou de forte baisse, ce qui peut entraîner une perte de rentabilité significative.

Licence et réglementation des brokers ETF

Les meilleurs courtiers sont réglementés sur le plan juridique conformément à l'article 49 du RD 1309/2005, approuvé dans le règlement correspondant de la loi sur les IIC, qui définit les fonds d'investissement dont les parts sont admises à la négociation. Les courtiers ont pour objectif essentiel de reproduire la politique d'investissement d'un indice qui correspond aux caractéristiques prévues à l'article 38.2. d) du RIIC.

Plateformes d'investissement dans les ETF

La performance optimale des sites des marchés financiers, liées aux brokers, nécessite la meilleure plateforme trading ETF, car l'outil comparateur utilisé permettra d'accéder à des marchés nouveaux et efficaces, garantissant l'investissement. L'utilisation de plateformes de courtiers telles que MetaTrader 5 garantit des environnements de négociation rentables. Il faut prendre en considération les logiciels et les plateformes qui peuvent être téléchargés sur les ordinateurs et les téléphones portables, qu'il s'agisse du système d'exploitation ou même de la connexion en ligne. La plupart des brokers proposent leur propre plateforme de négociation (unique), qui permet d'acheter et de vendre des actifs, en particulier des parts d'ETF.

À qui s'adressent les ETF ?

Les ETF sont reconnus comme un outil approprié pour le premier investissement, car ils ont un seuil d'entrée bas, ce qui est parfait pour les traders qui viennent de commencer leur chemin dans le monde de courtage. Toutefois, les traders expérimentés peuvent également investir dans les ETF par l'intermédiaire de courtiers à long et moyen terme, avec des revenus prévisibles.

FAQ sur les brokers ETF

Quels sont les meilleurs brokers français en ETF ?

eToro est le meilleur courtier ETF pour trader. Il est fiable dans sa conception, permet de négocier diverses actions, devises, matières premières et crypto-monnaies, confirmé par la totalité des avis des spécialistes. Trade Republic est un broker et une banque d'investissement très fiable, dont l'interface est simple et intuitive. Freedom24 est également excellent dans la gestion de son site ETF.

Combien faut-il pour investir dans des ETF ?

Un ETF sur le S&P 500 est coté à 15 €, il faut disposer d'un capital minimum de 15 € pour en acheter un, et de 30 € pour en acheter 2. Un autre, qui suit l'évolution de l'Eurostoxx, est coté à 30 €. Il faut un minimum de 30 € pour investir dans un ETF de ce type, et 60 € pour en acheter deux au moment de la négociation avec un broker.

Les investissements dans les ETF sont-ils abordables pour un débutant ?

C'est possible, à condition de bien comprendre l'instrument et son fonctionnement, de faire le bon choix du broker et d'avoir des courtiers sûrs ; en général, c'est très pratique pour un débutant, car la base d'entrée est faible.

Quels sont les risques liés à la négociation des ETF et comment les éviter ?

D’après les avis des experts,le risque associé au choix du meilleur courtier pour la négociation d'ETF est que l'investissement sélectionné ne produise pas le rendement escompté. Au lieu de donner le rendement attendu, il peut donner beaucoup moins, voire pire, entraîner la perte totale ou partielle de l'investissement initial.

Quel rendement peut-on attendre d'un investissement dans les ETF ?

Les dividendes sont rarement distribués aux propriétaires des parts du fonds. Les revenus proviennent essentiellement de la croissance du prix des parts du fonds et de leur revente à un prix plus élevé. Le revenu que vous obtenez par l'intermédiaire d'un broker dépend de la croissance de l'indice reproduit par l'ETF, ainsi que du nombre de parts détenues par l'investisseur.